Moduł „Praca za granicą” służy do obsługi rozliczeń pracowników oddelegowanych, opodatkowanych zarówno w kraju jak i za granicą (w krajach na terenie Unii Europejskiej). W szczególności można w nim prowadzić rozliczenia kierowców w ruchu międzynarodowym zgodnie z „Pakietem mobilności”.

WAŻNE!

Do rozliczenia pracy za granicą u zleceniobiorców konieczne jest wygenerowanie kalendarza dla pracownika.

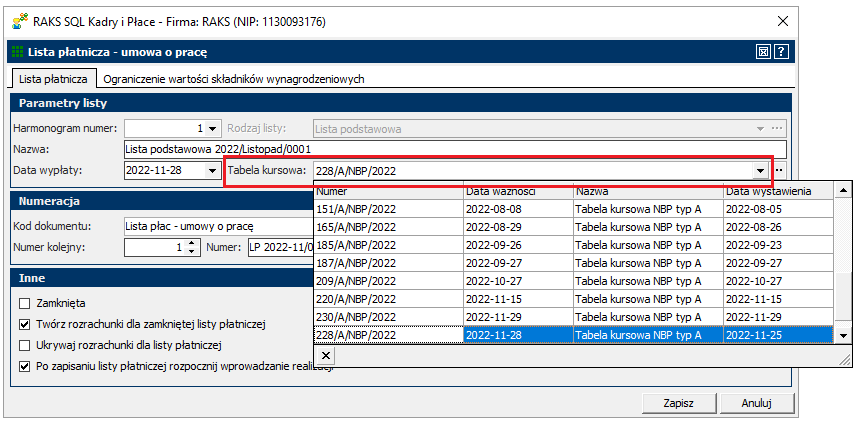

W przypadku wystąpienia w rozliczanym okresie pracy za granicą w kartotece wymagane jest wybranie na tworzonej liście płac tabeli kursowej.

Domyślnie podpowiadana jest tabela kursowa z dnia poprzedzającego datę wypłaty. W przypadku kilku wypłat dla tego samego okresu zalecamy używanie tej samej tabeli kursowej na wszystkich listach płac. Zastosowanie innych kursów walut spowoduje rozliczanie na kolejnych realizacjach różnic kursowych.

Wprowadzenie

W celu obsługi rozliczeń pracowników oddelegowanych w module „Kadry i Płace” zostały wprowadzone następujące zmiany:

- Udostępniono dwa nowe słowniki: „Waluty” oraz „Tabele kursowe”.

Słownik „Waluty” jest dostępny z menu: „Słowniki” –> „Finanse” –> „Waluty”

Słownik „Tabele kursowe” jest dostępny z menu: „Słowniki” –> „Finanse” –> „Tabele kursowe NBP”

2. Dla ułatwienia pobierania kursów walut, na pulpicie został dodany nowy kafel: „Pobierz tabele kursowe NBP.”

3. W danych stałych została utworzona nowa grupa „Koszty podróży służbowej zagranicznej”, w której dodane zostały wartości diet zagranicznych dla wszystkich krajów Unii Europejskiej.

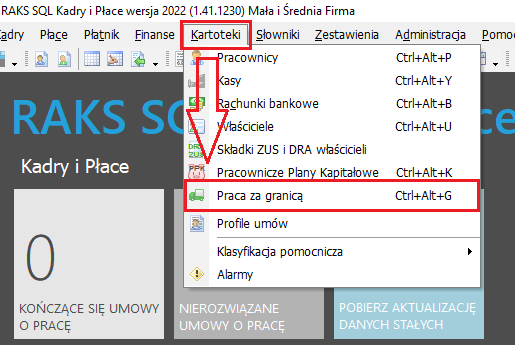

4. Na potrzeby rozliczeń została utworzona nowa kartoteka: „Praca za granicą”. Znajduje się ona w menu „Kartoteki” –> „Praca za granicą”.

Kartoteka pracy za granicą

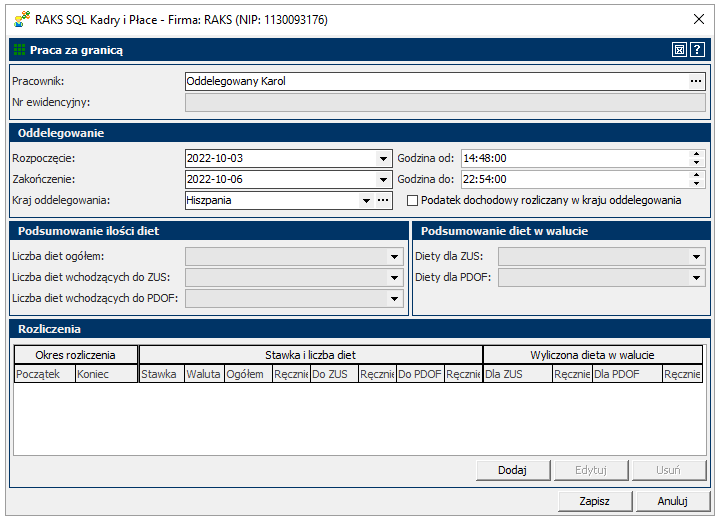

Kartoteka „Praca za granicą” umożliwia wprowadzanie informacji o okres oddelegowania – zarówno krótko- jak i długoterminowych.

WAŻNE!

Wprowadzenie informacji o okresach oddelegowania jest konieczne do rozliczenia pracownika na zasadach obowiązujących dla pracowników oddelegowanych, tj. z pomniejszeniem podstawy składek na ubezpieczenie społeczne o „wirtualne” diety oraz podstawy podatku dochodowego o 30% „wirtualnych” diet.

W kartotece widoczne są szczegółowe dane dotyczące okresów pobytów za granicą poszczególnych pracowników.

Wprowadzanie danych do kartoteki pracy za granicą

Do kartoteki należy wprowadzić dane dotyczące:

- pracownika,

- rozpoczęcia oddelegowania: data i godzina,

- zakończenia oddelegowania: data i godzina,

- kraju oddelegowania,

- miejsca rozliczania podatku dochodowego pracownika – w przypadku wprowadzania okresu oddelegowania, za który zaliczka na podatek dochodowy za pracownika odprowadzana jest w kraju oddelegowania należy zaznaczyć checkbox „Podatek dochodowy rozliczany w kraju oddelegowania”. W takiej sytuacji wyliczone za wprowadzony okres oddelegowania hipotetyczne diety będą pomniejszały część wynagrodzenia pracownika, opodatkowaną poza granicami kraju.

Na podstawie informacji o dacie i godzinie rozpoczęcia i zakończenia oddelegowania program sam oblicza liczbę diet ogółem przysługujących pracownikowi za okres oddelegowania oraz liczby i wartości diet pomniejszających podstawę składek na ubezpieczenia społeczne i pomniejszających podstawę podatku dochodowego. Wyliczenie liczby i kwot diet odbywa się podczas naliczania realizacji dla pracownika.

– „Liczba diet ogółem” jest wartością wyliczaną przez program na podstawie czasu oddelegowania. Do dni oddelegowania wliczane są soboty, niedziele i święta.

Liczbę hipotetycznych diet wyliczana jest zgodnie z obowiązującymi przepisami w następujący sposób:

- za każdą pełną dobę (24 godziny) przysługuje pełna dieta,

- W przypadku niepełnej doby:

- do 8 godzin – przysługuje 1/3 diety zagranicznej,

- ponad 8 do 12 godzin – przysługuje 1/2 diety zagranicznej,

- ponad 12 godzin – przysługuje dieta w pełnej wysokości.

Przykład

Kierowca ma wykonać przewóz do Francji. Spędził w Niemczech ½ doby, w Luksemburgu ¼ doby oraz we Francji ¼ doby. Kwotę diety należy ustalić:

– Niemcy – 49 € x 50% = 24,5 €

– Luksemburg – 48 € x 1/3 = 16 €

– Francja – 50 € x 1/3 = 16,67 €

Następnie należy zsumować otrzymane wyniki co da kwotę diety przypadającą na przejazd przez kilka państw. 24,5 € + 16 € + 16,67 € = 57,17 €.

– „Liczba diet wchodzących do ZUS” jest liczbą diet ogółem pomniejszoną o pobrane z kalendarza pracownika dni nieobecności, których nie wlicza się do dni pobytu za granicą, tj. dni: choroby i zasiłków (typy zdarzeń: 1, 2, 12, 13, 14, 15, 16, 18, 19, 22, 36, 44, 49, 54, 58, 59, 60, 61, 65, 66, 67, 68, 72,), nieobecności nieusprawiedliwionych (typy zdarzeń: 10), nieobecności usprawiedliwionych niepłatnych (typy zdarzeń: 9, 75, 76), urlopów (typy zdarzeń: 3, 4, 5, 6, 7, 17, 20, 55, 56), zwolnienia ze świadczenia pracy (typ zdarzenia: 73).

– „Liczba diet wchodzących do PDOF” jest liczbą diet ogółem pomniejszoną o pobrane z kalendarza pracownika dni nieobecności, których nie wlicza się do dni pobytu za granicą na potrzeby pomniejszania podstawy podatku o równowartość 30 % hipotetycznych diet, tj. dni: nieobecności nieusprawiedliwionych (typ zdarzenia: 10), nieobecności usprawiedliwionych niepłatnych (typy zdarzeń: 9, 75, 76), urlopów bezpłatnych (typy zdarzeń: 4, 5, 17, 55), zasiłków (typy zdarzeń: 6, 13, 14, 15, 16, 18, 19, 22, 36, 44, 49, 54, 58, 59, 60, 61, 65, 66, 67, 68, 72,.

– „Diety dla ZUS” są wyrażoną w walucie wartością hipotetycznych diet pomniejszających podstawę składek na ubezpieczenie społeczne,

– „Diety dla PDOF” są wyrażoną w walucie wartością hipotetycznych diet pomniejszających podstawę podatku dochodowego.

Podczas naliczania realizacji wyliczane i zapisywane w kartotece pracy za granicą rozliczenia hipotetycznych diet przeliczone na PLN wg kursu ustalonego na liście płatniczej.

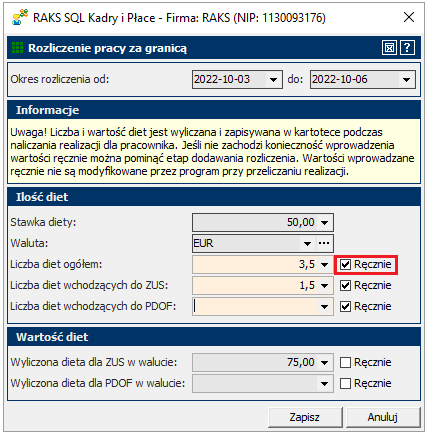

Użytkownik może również wprowadzić rozliczenia hipotetycznych diet ręcznie klikając przycisk „Dodaj”.

Ręczne wprowadzanie wartości należy aktywować zaznaczając checkbox „Ręcznie”.

WAŻNE!

Wprowadzane ręcznie rozliczenia hipotetycznych diet nie są modyfikowane przez program podczas naliczania lub ponownego przeliczania realizacji.

Są one pobierane z kartoteki pracy za granicą i w takiej wartości przyjmowane do naliczeń wynagrodzenia pracownika.

Ręczne wprowadzenie łącznej wartości diet dla wybranego okresu bez wprowadzania każdego okresu oddelegowania osobno, może być wygodnym rozwiązaniem w przypadku rozliczeń kierowców w ruchu międzynarodowym.

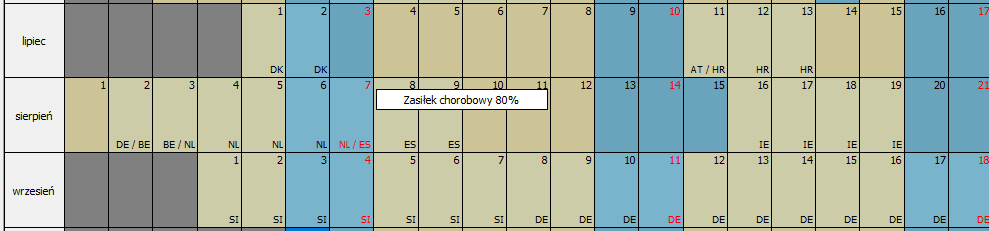

Wprowadzone do kartoteki okresy oddelegowania są automatycznie nanoszone w kalendarzu pracownika, poprzez oznaczenie jaśniejszą barwą oraz kodem kraju oddelegowania.

Dzięki takiemu rozwiązaniu w przejrzysty sposób widać zdarzenia wprowadzane w okresie oddelegowania.

Dodawanie listy płatniczej

Zmianą w dodawaniu list płatniczych, wprowadzoną na potrzeby obsługi rozliczeń pracowników oddelegowanych, jest możliwość wybrania tabeli kursowej, którą program ma zastosować do przeliczenia hipotetycznych diet na PLN.

Program domyślnie podpowiada tabelę kursową z dnia poprzedzającego datę wypłaty, jeśli tabela ta została wcześniej pobrana do programu. W przypadku zmiany daty wypłaty w oknie dodawania listy płatniczej, tabelę kursowa należy wybrać ręcznie z listy rozwijalnej.

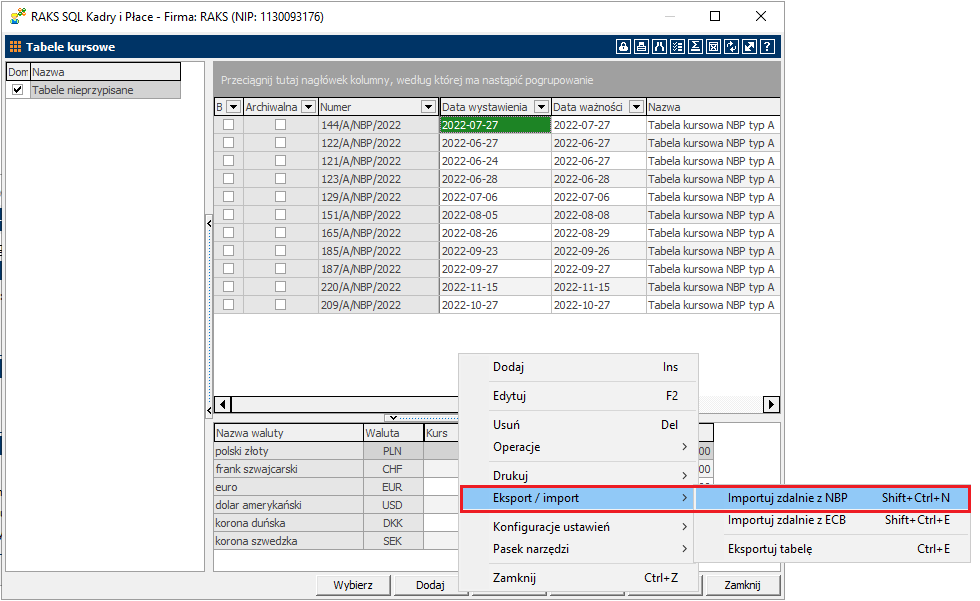

Jeżeli do programu nie została jeszcze pobrana potrzebna tabela kursowa, możemy ją zaimportować lub dodać ręcznie przechodząc do okna tabeli kursowych bezpośrednio z okna dodawania listy płatniczej.

W tym celu należy kliknąć ikonę wielokropka ![]() przy okienku wyboru tabeli kursowej w celu przejścia do okna „Tabele kursowe”.

przy okienku wyboru tabeli kursowej w celu przejścia do okna „Tabele kursowe”.

Następnie spod prawego klawisza myszy wybrać opcję „Eksport/import” i „Importuj zdalnie z NBP”.

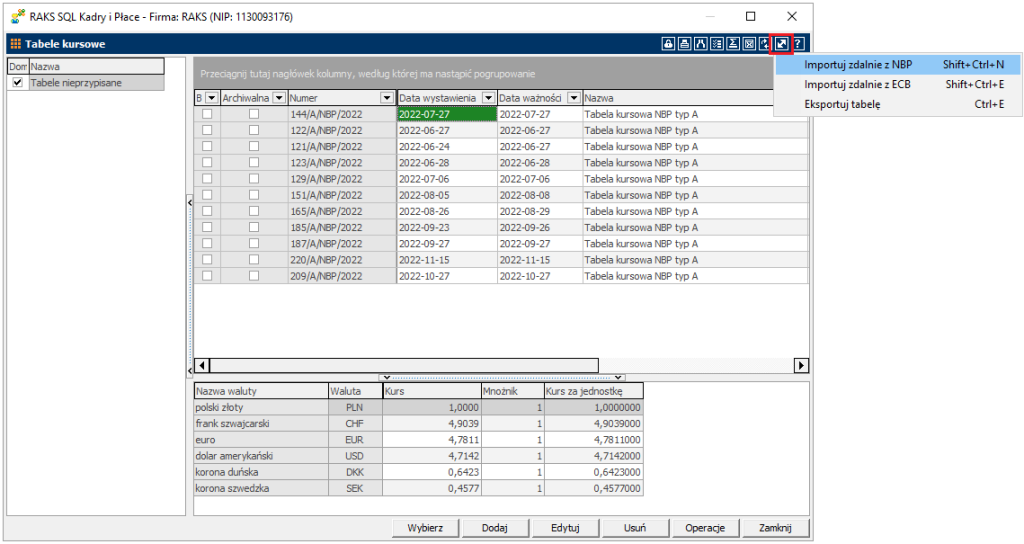

Alternatywnie można kliknąć ikonę „Pokaż menu eksportów” w prawym górnym rogu okna „Tabele kursowe”, a następnie „Importuj zdalnie z NBP”.

WAŻNE!

Zalecamy używać do naliczania wszystkich realizacji za dany okres z tym samą tabelą kursowa. W przypadku stosowania różnych kursów walut na listach płatniczych mogą wystąpić różnice kursowe które program będzie rozliczał na kolejnych realizacjach pracownika.

W przypadku braku tabeli kursowej program nie rozliczy hipotetycznych diet na danej liście płatniczej. Jeżeli Użytkownik nie chce rozliczać diet na danej liście płatniczej należy tabeli kursowej nie wskazywać.

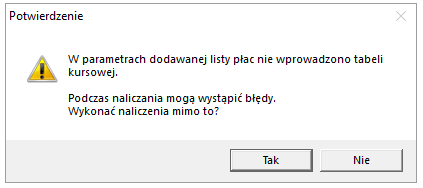

Przy dodawaniu nowej listy płatniczej, program weryfikuje czy w danej firmie jest zarejestrowana licencja na obsługą pracy za granicą. W przypadku gdy program wykryje licencję, a Użytkownik nie wybrał na danej liście płatniczej tabeli kursowej, zostanie wyświetlony komunikat:

Jeżeli lista ma zostać naliczona bez tabeli kursowej należy zatwierdzić dodawanie listy płatniczej przyciskiem „Tak”. Po realizacji na liście płatniczej nie ma możliwości późniejszego dodania bądź zmodyfikowania tabeli kursowej. Konieczne jest usunięcie naliczonych realizacji i po dodaniu lub modyfikacji tabeli kursowej ponowne dodanie i naliczenie realizacji.

Składniki wynagrodzeń

W celu ułatwienia użytkownikom naliczeń wynagrodzeń pracowników oddelegowanych, w programie zostały dodane nowe składniki wzorcowe. Ich stosowanie nie jest obligatoryjne. Użytkownik zależnie swoich potrzeb może użyć samodzielnie stworzonych składników lub dostosować składniki wzorcowe do poprzez dodanie lub usunięcie znaczników.

Użycie poniższych składników, z wyjątkiem składnika Stosuj pakiet mobilności do składek ZUS dla umów cywilnoprawnych, nie wpływa na rozliczenie hipotetycznych diet na realizacji.

Wyrównanie wynagrodzenia chorobowego sektorowego (SS_ WYROWNANIE_WYN_CHOROBOWEGO_SEKTOROWEGO) – składnik inicjowany, w którym użytkownik może wprowadzić kwotę wyrównania wynagrodzenia do wynagrodzenia obowiązującego dla danej branży w kraju oddelegowania. Składnik ten wliczany jest do średniej chorobowej, natomiast nie jest uwzględniany w średniej urlopowej.

Wyrównanie wynagrodzenia urlopowego sektorowego (SS_ WYROWNANIE_WYN_URLOPOWEGO_SEKTOROWEGO) – składnik w którym użytkownik może wprowadzić wyrównanie wynagrodzenia urlopowego pracownika oddelegowanego do wynagrodzenia, które otrzymałby w kraju oddelegowania. Składnik ten wliczany jest do średniej chorobowej.

Wyrównanie wynagrodzenia chorobowego sektorowego (SS_ WYROWNANIE_WYN_CHOROBOWEGO_SEKTOROWEGO) – składnik w którym użytkownik może wprowadzić wyrównanie wynagrodzenia chorobowego pracownika oddelegowanego do wynagrodzenia, które otrzymałby w kraju oddelegowania

Wynagrodzenie brutto opod. w kraju delegowania (SS_WYNAGRODZENIE_ODDEL_OPOD_ZA_GRANICA) – składnik pozwalający naliczyć wynagrodzenie opodatkowane w kraju delegowania. Od wartości składnika zostaną naliczone składki ZUS i NFZ, natomiast nie zostanie ona uwzględniona w kwocie podstawy opodatkowania.

Wynagrodzenia to jest wykazywane na liście płac w pozycji „Pozostałe wynagrodzenia”. Jeśli użytkownik chce aby wynagrodzenie to było wykazywane w innej pozycji należy dodać składnikowi odpowiedni znacznik:

– ZS_WYNAGRODZENIE_ZASADNICZE – aby wykazywać wartość składnika w pozycji „Wynagrodzenie zasadnicze”,

– ZS_PREMIA – aby wykazywać wartość składnika w pozycji „Premie”,

– ZS_DODATEK – aby wykazywać wartość składnika w pozycji „Dodatki”.

Na informacji PIT-11 będzie wykazywane jako dochód zwolniony od podatku na podstawie umów o unikaniu podwójnego opodatkowania lub innych umów międzynarodowych po pomniejszeniu o hipotetyczne diety za dni, w których pracownik podlegał opodatkowaniu w kraju oddelegowania.

Stosuj pakiet mobilności do składek ZUS (SS_ STOSUJ_PAKIET_MOBILNOSCI_DO_SKLADEK_ZUS) – składnik umożliwia stosowanie w umowach cywilnoprawnych pomniejszenia podstawy składek ZUS o hipotetyczne diety zleceniobiorców oddelegowanych.

Naliczanie wynagrodzeń

Przed przystąpieniem do naliczania wynagrodzenia program dokonuje sprawdzenia czy w rozliczanym okresie pracownik przynajmniej jeden dzień pracował za granicą.

Jeśli nie występowała praca za granicą, składki na ubezpieczenie społeczne i zaliczka na PDOF rozliczane jest na ogólnych zasadach.

Jeżeli praca za granicą wystąpiła chociaż w jednym dniu w okresie rozliczeniowym stosujemy następujące zasady obliczeń:

- Ustalenie podstawy składek na ubezpieczenie społeczne

UMOWY O PRACĘ

Ustalenie przychodu stanowiącego podstawę składek na ubezpieczenie społeczne, FP i FGŚP

Przy ustalaniu przychodu stanowiącego podstawę składek społecznych brane pod uwagę wszystkie składniki stanowiące podstawę wymiaru składek naliczane na realizacji bez względu na okres za jaki przysługują.

Pod uwagę brany jest łączny przychód jaki pracownik uzyskał za pracę wykonywaną na terenie Polski jak i za granicą. Wyłączeniu podlegają wynagrodzenia chorobowe, zasiłki i inne składniki nie stanowiące podstawy do ubezpieczeń społecznych.

W celu prawidłowego ustalenia podstawy składki program sprawdza czy kwota przychodu stanowiącego podstawę składek na ubezpieczenie społeczna narastająco w miesiącu jest wyższa niż prognozowane przeciętne wynagrodzenie w gospodarce narodowej zdefiniowana w danych stałych.

- Jeśli przychód jest niższy od prognozowanego jako podstawę składek przyjmowany jest przychód na zasadach ogólnych. Program nie odejmuje równowartości hipotetycznych diet.

- Jeśli przychód jest wyższy niż prognozowane wynagrodzenie, przychód jest pomniejszany o równowartość hipotetycznych diet. Tak ustalony przychód należy ponownie porównać do prognozowanego wynagrodzenia.

- Jeśli kwota przychodu po odjęciu równowartości hipotetycznych diet jest niższa niż prognozowane przeciętne wynagrodzenie, wówczas jako podstawę wymiaru składek na ubezpieczenie program przyjmuje kwotę prognozowanego przeciętnego wynagrodzenia,

- Jeśli kwota przychodu po odjęciu równowartości hipotetycznych diet jest wyższa niż prognozowane przeciętne wynagrodzenie, wówczas podstawę wymiaru składek stanowi kwota przychodu po odjęciu równowartości hipotetycznych diet.

Diety do pomniejszania podstawy składek na ubezpieczenie społeczne zawsze są pobierane z okresu za jaki naliczana jest lista. Nie jest istotna data wypłaty.

UMOWY ZLECENIE

Zgodnie z Rozdziałem 3a Ustawy o czasie pracy kierowców, zasady dotyczące pomniejszania podstawy składek na ubezpieczenie społeczne o hipotetyczne diety można stosować jedynie do wynagrodzeń kierowców zatrudnionych na podstawie stosunku pracy.

Natomiast zgodnie ze stanowiskiem dostępnym na stronie Zakładu Ubezpieczeń Społecznych do kierowcy -zleceniobiorcy (wykonującego pracę na podstawie umowy zlecenia albo umowy o świadczenie usług) należy stosować analogiczne zasady jak wobec kierowcy pracownika.

Ze względu na istniejące rozbieżności interpretacyjne, w przypadku umów cywilnoprawnych, w programie nie ustawiono domyślnie pomniejszania podstawy składek na ubezpieczenie społeczne o wartość hipotetycznych diet. W tym celu należy dodać do umowy/pracownika składnik Stosuj pakiet mobilności do składek ZUS (SS_ STOSUJ_PAKIET_MOBILNOSCI_DO_SKLADEK_ZUS).

- Ustalenie przychodu stanowiącego podstawę opodatkowania

UMOWY O PRACĘ

W myśl regulacji zawartych w art. 21 ust. 1 pkt 20 ustawy z 26.07.1991 r. o podatku dochodowym od osób fizycznych, wolna od podatku jest część przychodów pracowników delegowanych za granicę przez polskiego pracodawcę, w kwocie odpowiadającej 30% diety, określonej w załączniku do rozporządzenia Ministra Pracy i Polityki Społecznej z 29.01.2013 r. w sprawie należności przysługujących pracownikowi zatrudnionemu w państwowej lub samorządowej jednostce budżetowej z tytułu podróży.

Przychody podlegające opodatkowaniu są w pierwszej kolejności pomniejszane przez program o kwotę odpowiadającą równowartości 30% hipotetycznych diet przysługujących pracownikowi w danym okresie.

Dopiero w drugiej kolejności przychody podlegające opodatkowaniu są pomniejszane o kwoty zwolnień z tytułów określonych art. 21 ust. 1 pkt, 148 oraz 150-152 ustawy o pdof. Dzięki temu kwoty hipotetycznych diet nie wchodzą do limitów zwolnień.

Dopiero tak ustalony przychód do opodatkowania jest pomniejszany o składki na ubezpieczenie społeczne w części finansowanej przez pracownika oraz koszty uzyskania przychodów. Przy czym pomniejszenie to nie dotyczy składek, których podstawę wymiaru stanowi dochód (przychód) zwolniony od podatku na podstawie ustawy o pdof.

UMOWY ZLECENIE

Pomniejszanie podstawy opodatkowania o równowartość 30% hipotetycznych diet nie ma zastosowania do zleceniobiorców.

- Opodatkowanie za granicą

W szczególnych przypadkach wynikających z przepisów międzynarodowych pracownik może być oskładkowany w Polsce, a opodatkowany w kraju oddelegowania.

Może występować również sytuacja, w której wynagrodzenie pracownika za jeden miesiąc jest częściowo opodatkowane w kraju, a częściowo za granicą.

W takiej sytuacji w programie, część wynagrodzenia opodatkowana w Polsce jest rozliczana według zasad przyjętych dla pracownika oddelegowanego opisanych we wcześniejszej części instrukcji. Natomiast wynagrodzenie podlegające opodatkowaniu za granicą, jak i diety za okres opodatkowany za granicą są wyłączane z kalkulacji podatku dochodowego.

Przychody opodatkowane za granicą są wliczane do podstawy składki na ubezpieczenie zdrowotne.

Na potrzeby opodatkowania za granicą wynagrodzenie pracownika, które nie podlega opodatkowaniu w Polsce należy wykazać wykorzystując składnik wynagrodzenia, które otrzymałby w kraju oddelegowania Wynagrodzenie brutto opod. w kraju delegowania (SS_WYNAGRODZENIE_ODDEL_OPOD_ZA_GRANICA). Alternatywnie można przypisać innemu składnikowi znacznik ZS_OPODATKOWANY_ZA_GRANICA. Znacznik ten spowoduje, że od wartości składnika składki na ubezpieczenia społeczne i zdrowotne będą odprowadzane w Polsce, ale opodatkowane będą w kraju oddelegowania.

- Podstawa składek PPK

Podstawa składek PPK jest pomniejszana o wysokość diet pomniejszających podstawę składek na ubezpieczenie społeczne zgodnie z zasadami opisanymi w pkt. 1.

- Wynagrodzenie chorobowe

Do wyliczania wynagrodzenia chorobowego i zasiłków stosowane są następujące zasady:

- Jeżeli w miesiącu poprzednim występowało zdarzenie chorobowe lub zasiłkowe przepisujemy średnią z poprzedniego okresu;

- Jeżeli w poprzednim miesiącu nie było zdarzeń „chorobowych” należy sprawdzić czy rozliczane zdarzenie występuje w miesiącu, w którym pracownik przebywał za granicą przynajmniej 1 dzień:

– jeżeli pracownik przebywał cały miesiąc w kraju stosujemy zasady „ogólne” i do średniej chorobowej przyjmujemy wynagrodzenie wypłacone za okres 12 miesięcy kalendarzowych poprzedzających miesiąc, w którym powstała niezdolność do pracy po pomniejszeniu o potrącone z tego wynagrodzenia składki na ubezpieczenia społeczne,

– jeżeli pracownik przebywał za granicą należy do średniej chorobowej przyjmowane wynagrodzenie wypłacone w okresie 12 miesięcy kalendarzowych poprzedzających miesiąc, w którym powstała niezdolność do pracy po pomniejszeniu o potrącone z tego wynagrodzenia składki na ubezpieczenia społeczne.

Ze względu na specyfikę ustalania podstawy wymiaru składek na ubezpieczenia społeczne pracowników wykonujących pracę za granicą, przyjęte zostały szczególne zasady ustalania podstawy wymiaru zasiłków przysługujących tym pracownikom.

Te szczególne zasady oznaczają m. in., że:

- wypłacone pracownikowi w danym miesiącu, łącznie z wynagrodzeniem „podstawowym” za ten miesiąc, składniki wynagrodzenia przysługujące za inny miesiąc (np. wynagrodzenie za godziny nadliczbowe wypłacone za dwa ostatnie miesiące, podwyżka miesięcznego wynagrodzenia wypłacona z okresem wstecznym) są traktowane tak jak wynagrodzenie za miesiąc, za który jest wypłacone „podstawowe” wynagrodzenie miesięczne,

- składniki przysługujące za okresy dłuższe niż miesiąc (np. kwartał, rok) są traktowane tak jak składniki przysługujące za okresy miesięczne i są uwzględniane łącznie z „podstawowym” wynagrodzeniem za dany miesiąc,

- nie wyłącza się składników wynagrodzenia, do których pracownik zachowuje prawo za okres pobierania zasiłków,

- nie wyłącza się składników wynagrodzenia przysługujących pracownikowi do określonego terminu,

- nie uzupełnia się wynagrodzenia w związku z usprawiedliwioną nieobecnością w pracy.

Naliczanie wynagrodzeń – przykład

- Pracownik zatrudniony na umowę zlecenie otrzymuje wynagrodzenie podstawowe 5.000 zł oraz wyrównanie sektorowe w zmiennej wysokości. Wynagrodzenie zazwyczaj wypłacane jest do 10-tego dnia następnego miesiąca.

W sierpniu diety obniżające podstawę składek ZUS z tytułu oddelegowani wyniosły 2.068,79 zł i zostały w całości rozliczone na realizacji za sierpień wypłaconej 8.09.2022 r.

Rozliczenie diet na realizacji wygląda następująco:

Diety pomniejszające podstawę składek ZUS za wrzesień wyniosły 6.504,87 zł. Wyjątkowo, na koniec września pracownik otrzymał część podstawową wynagrodzenia Rozliczenie wyrównania sektorowego za wrzesień nastąpiło, tak jak zawsze, w październiku.

Na realizacji za wrzesień wypłaconej 28.09.2022 r. było możliwe pomniejszenie podstawy składek ZUS o kwotę wyższą od kwoty wynagrodzenia wypłacanego na tej realizacji.

Rozliczenie diet pomniejszających podstawę składek ZUS wyglądało następująco:

Ze względu na fakt, iż wynagrodzenie za sierpień wypłacone we wrześniu wyniosło 9.000 zł, a diety za sierpień rozliczone na realizacji wrześniowej wyniosły jedynie 2.068,79, pozostawiło to nadwyżkę ponad kwotę przeciętnego wynagrodzenia (5.922 zł) w wysokości 1.009,21 zł. O taką kwotę możliwe było dodatkowe obniżenie podstawy składek ZUS ponad wynagrodzenie wypłacane na realizacji za wrzesień, z zachowaniem miesięcznej podstawy składek ZUS w wymaganej wysokości 5.922 zł.

Takie rozliczenie diet powoduje wystąpienie na realizacji ujemnych wartości podstaw składek ZUS oraz samych składek ZUS co jest sytuacją prawidłową.

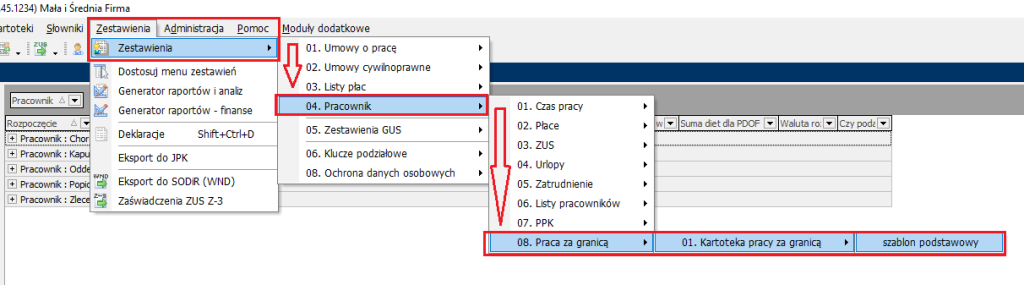

Zestawienia

W programie, dostępne z menu „Zestawienia” –> „Zestawienia” –> „04. Pracownik” –> „08. Praca za granicą”, dostępne jest nowe zestawienie „Kartoteka pracy za granicą”.

Zestawienie prezentuje dane ujęte w kartotece pracy za granicą. Można je sporządzić dla jednego lub wielu pracowników za dowolny okres.

Zachęcamy Państwa do przesłania informacji dotyczących zewnętrznych programów z jakich korzystają Państwo przy rozliczaniu pracowników delegowanych wraz z przykładowymi plikami eksportowanymi z tych programów, zawierającymi dane o okresach oddelegowań. Pozwoli nam to na przygotowanie importów danych o oddelegowaniach z zewnętrznego programu do kartoteki pracy za granicą, a tym samym ułatwi Państwu pracę.

Zgłoszenia prosimy przesyłać poprzez formularz dostępny w programie (Pomoc->Wyślij zgłoszenie), bądź przez formularz dostępny na naszej stronie: https://raks.pl/pomoc/ , w tytule wiadomości prosimy wpisać “Program – pracownicy delegowani”.